Анализ разработки бизнес плана пример

Анализ бизнес плана выполняется для того, чтобы оценить эффективность инвестиций на основании информации, представленной в документе. Заинтересованными лицами в данном случае являются инвесторы и партнеры (действующие или потенциальные). Если проект составляется сторонними организациями, оценка бизнес плана необходима и для руководителей предприятия.

Необходимые составляющие анализа бизнес плана

Анализ бизнес плана организации позволяет инвесторам определить, соответствует ли проект главному показателю — возможности получения максимальной прибыли от вложения инвестиций при минимальном риске. Затем проводится оценка экономической эффективности предлагаемого вида деятельности. Анализируются возможности фирмы, необходимые для осуществления целей организации. Для этого предприятие оценивается по следующим показателям:

- результаты работы за 3 года;

- состояние производства;

- номенклатура и объем выпускаемой продукции;

- системы снабжения сырьем и сбыта готовой продукции;

- система управления;

- оценка трудовых ресурсов;

- экономическое положение предприятия.

Особое внимание уделяется оценке объема привлекаемого капитала, производственных мощностей, которые потребуются для реализации проекта.

Порядок анализа бизнес плана

Анализ инвестиционного бизнес плана выполняется в определенном порядке:

- Проверяются исходные данные, качество предоставления.

- Оцениваются организационная схема реализации проекта и схема финансирования.

- Проводятся маркетинговый анализ, анализ экономических показателей.

- В заключение оценивается возможность достижения целей, представленных в бизнес плане организации.

При проверке исходных данных особое внимание обращается на статьи расходов, уровень цен. Важную часть оценки проекта составляет маркетинговый анализ. Оцениваются следующие параметры: конъюнктура сегмента рынка, участие государства, схема продвижения готовой продукции, схема ценообразования.

Анализ организационной схемы заключается в том, что определяется форма участия инвесторов в реализации проекта. В частности, они могут входить в топ-менеджмент, владеть пакетом акций или участвовать в проекте путем предоставления инвестиций.

Особенности экономического анализа бизнес плана

Главной частью экономического анализа бизнес плана организации является оценка финансирования с точки зрения привлекательности для инвесторов. Она проводится путем создания модели движения финансовых потоков. При конструировании учитываются следующие параметры: используемые методики бухгалтерского учета и налогообложения, варианты амортизационного учета, график погашения кредита. Затем осуществляется проверка эффективности модели при различных вводных.

Для экономического анализа используются следующие виды цен: текущие (либо постоянные) с учетом НДС, текущие (постоянные) без учета НДС и др. Для сравнения инвестиционных проектов рассчитываются показатели экономической эффективности организации:

- прибыль;

- рентабельность;

- срок окупаемости;

- внутренняя норма доходности;

- эффективность капитальных вложений.

При оценке бизнес плана особое внимание следует обратить на тот факт, что процент за кредит не должен быть больше, чем ставка рефинансирования ЦБ + 5-10%. Если он намного превышает эту цифру, то кредитор был выбран неудачно. Внимательно проверяют данные и в том случае, если показатель внутренней нормы доходности (ВНД) будет значительно выше ставки по кредиту. Если ВНД будет больше 100%, этот означает, что завышены цены реализации, либо в проекте не учтены какие-либо затраты.

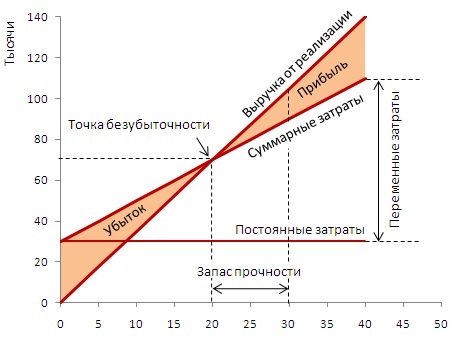

Экономический анализ бизнес плана организации также предусматривает расчет границ безубыточности. Если при уменьшении уровня продаж на 20% деятельность перестанет приносить прибыль, то вложение инвестиций в проект малоэффективно.

Анализ рисков

Анализ бизнес плана организации включает оценку следующих видов рисков: инвестиционный, рыночный, производственный, финансовый. Инвестиционный риск зависит от колебания стоимости инвестиционно-финансовых портфелей, рыночный — от колебаний цен, курсов валют, кредитных ставок. Производственный риск вязан с возможностями невыполнения обязательств перед потребителями продукции, финансовый — с возможностями невыполнения кредитных обязательств.

При оценке бизнес плана анализируются такие возможные проблемы: уменьшение объема продаж, повышение себестоимости единицы товара, снижение цены реализации. Итогом является составление описания возможных рисков. На основании данных анализа бизнес плана составляется заключение, которое должно быть представлено в форме, понятной для инвесторов и партнеров.

Пример бизнес-плана кафе

Пример бизнес-плана аптеки

Пример бизнес-плана интернет магазина

Пример бизнес-плана магазина одежды

Пример бизнес-плана ресторана

Пример бизнес-плана салона красоты

Пример бизнес-плана туристического агентства

Пример бизнес-плана автосервиса

Пример бизнес-плана банка

Пример бизнес-плана гостиницы

Пример бизнес-плана кофейни

Пример бизнес-плана парикмахерской

Пример бизнес-плана турбазы

Пример бизнес-плана фотостудии

1. Пример бизнес-плана кафе

Цель проекта. Создать точку общественного питания – кафе, в центральном районе для обслуживания гостей и жителей города, в частности: студентов ВУЗа, сотрудников офисных зданий, посетителей торгового комплекса (здесь можно указать конкретные адреса ближайших объектов).

Описание проекта. Кафе будет состоять из 1 зала, барной стойки, подсобного помещении – склада, 1 производственного цеха. Для организации производства потребуются:

- — технологическое оборудование (кофе-аппарат, холодильник, СВЧ-печь, инвентарь, посуда);

- — кассовое оборудование;

- — мебель;

- — ремонт в нежилом помещении.

Описание рынка. В районе расположения кафе сейчас действую 2 закусочных быстрого обслуживания. Наши конкурентные преимущества: расширенное меню, большее количество посадочных мест, специальное предложение – комплексный обед с фиксированной стоимостью за 5 минут.

Инвестиционный план:

- — получить кредит в размере 150 000 рублей для проведения ремонта и закупки оборудования;

- — провести подбор персонала;

- — заключить договора на поставку сырья, продуктов, напитков;

- — получить разрешительные документы на ведение бизнеса.

Старт проекта 12.10.2013г, срок окупаемости 6 месяцев, рентабельность проекта 32%.

2. Пример бизнес-плана аптеки

Цель проекта. Получение прибыли на рынке продаж качественных и эффективных лекарств, биологических добавок, гигиенических средств.

Задача проекта. Обеспечить проведение грамотной маркетинговой кампании, занять сектор реального рынка не ниже 20%.

Описание рынка. Из-за постоянного увеличения количества хронических и сезонных заболеваний рынок аптек требует открытия новых точек. Конкурентное преимущество – высокая квалификация персонала, накопительные скидки постоянным покупателям, продленное время вечерней кассы – до 22.00

Риски. Изменение законодательства, регулирующего рынок лекарств, вследствие чего могут возрасти цены на импортные препараты и снизиться спрос.

Этапы проекта:

- — Размещение аптеки в оживленном районе (городская больница № 2);

- — Подбор персонала;

- — Создание круглосуточной справочной горячей линии;

- — Закупка оборудования и наладка компьютерных программ;

- — Проведение рекламной кампании.

Анализ безубыточности. Установлен безубыточный объем ежемесячных продаж на уровне 4000 единиц и 160 000 руб.

Финансовые показатели проекта. Рентабельность продаж – 34%, рентабельность собственного капитала – 106% при оборачиваемости ТМЦ – 0,79, ОС – 16,82.

3. Пример бизнес-плана интернет магазина

Цель проекта. Создание интернет магазина для обслуживания корпоративных клиентов на постоянной основе.

Вид деятельности – снабжение клиентов ассортиментом офисных товаров, техники, мебели.

Описание проекта. Для организации бизнеса потребуются:

- — удаленный офис;

- — компьютерное оборудование;

- — компьютерная программа;

- — организация телефонной и интернет связи с клиентами;

- — курьерская доставка;

- — автомобиль.

Анализ рынка. На сегодняшний день сектор рынка по доставке канцелярских товаров в офисы города является свободной. Основными конкурентами будут стационарные магазины и интернет-магазины с доставкой товаров из других городов. Наши конкурентные преимущества – широкий ассортимент, гибкая система скидок, выраженная в процентах от суммы заказа, минимальные сроки доставки – 1 сутки.

Стратегия проекта на 1 год:

- — заключение договора с крупным поставщиком товаров необходимого ассортимента;

- — аккумулирование спроса с помощью сайта и оказание посреднических услуг между складом поставщика и клиентами;

- — наращивание объемов реализации;

- — инвестиция в создание собственного склада и запаса товаров по средствам банковского кредита.

4. Пример бизнес-плана магазина одежды

Описание проекта. Магазин фирменной одежды «Красотка» будет представлять несколько ассортиментных групп – верхняя одежда, вечерние платья, нижнее белье, аксессуары (сумки, зонты, кожгалантерею).

Анализ рынка. В радиусе 1,5 км от места расположения магазина отсутствуют специализированные магазины женской одежды, на расстоянии 2,3 км находится торговый комплекс «Аллея», в котором есть точки продажи платьев, зимних курток, сумок. Конкурентное преимущество — предоставление рассрочки на группу меховых и кожаных товаров, накопительная система скидок, бонусная программа – подарок на 10% стоимости покупки.

Торговый план.

- — Однодневный оборот – 88 200 руб.

- — Наценка – 32%.

- — Доход 1-го года – 9 567 000 руб, 2-го года – 12 758 000 руб.

- — Удельный вес расходов в структуре прибыли – 6,89%.

- — Рентабельность проекта – 8,39% к товарообороту.

Маркетинговая стратегия. Фасад магазина выходит на оживленную центральную улицу с высоким человекопотоком, на нем будут располагаться: вывеска, информационный стенд с описанием специальных предложений, объявления о проведении акции и распродаж.

За 10 дней до открытия магазина будет проведена массированная рекламная кампания в СМИ, печатных изданиях. В день открытия и на протяжении 7 дней в 8 точках города (пересечения центральных магистралей, остановочные комплексы) будет проведена раздача рекламных буклетов и флайеров для увеличения потока посетителей в 1-й месяц работы.

5. Пример бизнес-плана ресторана

Концепция проекта. Ресторан европейской кухни для среднего класса на 50 посадочных мест.

- — обслуживание клиентов согласно меню на 85 позиций;

- — кейтеринг офисных и домашних мероприятий;

- — банкетное обслуживание по специальному меню.

Маркетинговая стратегия. Целевая аудитория проекта – мужчины и женщины от 25 до 45 лет, с достатком выше среднего, готовые платить за отменное качество, высокий уровень обслуживания и приятную атмосферу. Бизнес-география – Центральногородской район, близость к основным культурно-развлекательным объектам (театр, кинозал, торговый центр).

Конкуренция – в районе сейчас действуют 3 ресторана подобного уровня, однако они не справляются с существующим спросом (столики заказаны на несколько недель вперед, много отказов в проведении банкетов). Наше конкурентное преимущество – открытая терраса, отдельный банкетный зал, живое музыкальное сопровождение.

Производственная часть. Под проект выбрано готовое помещение со всем необходимым технологическим и производственным оборудованием. Для начала работы потребуется:

- — провести косметический ремонт помещения;

- — приобрести мебель и посуду;

- — набрать штат сотрудников;

- — получить разрешительную документацию, в т.ч на розничную торговлю спиртными напитками.

6. Пример бизнес-плана салона красоты

Резюме. Салон красоты «Ева» работает в сфере услуг 4 года, за это время наработана база постоянных клиентов – 12 человек в день/360 человек в месяц.

Для сохранения конкурентных преимуществ салону необходимо провести ребрендинг, закрепить позиции в секторе «премиум» класса.

Цель проекта – расширение бизнеса, организация новых рабочих мест для парикмахера женского зала, косметолога, мастера маникюра.

Инвестиционная часть. Для реализации проекта необходимо:

- — приобрести новое импортное оборудование, известные марки которого будут использоваться в маркетинговой кампании;

- — провести косметический ремонт всех помещений;

- — провести дизайнерский ремонт основного зала;

- — приобрести солярий и оборудовать под него помещение.

Источники финансирования: дополнительный взнос участников в уставный фонд предприятия + кредит под залог бизнеса в размере 250 000 руб. под 24% годовых.

Анализ рентабельности. Срок окупаемости проекта – 28 месяцев, рентабельность в период окупаемости – 18%, по его окончании – 42%.

7. Пример бизнес-плана туристического агентства

Суть проекта. Создание туристического агентства для оказания услуг по продаже экскурсионных туров в Европу и страны СНГ.

Цели проекта. Краткосрочная – занять нишу на рынке туристических услуг города, окупить вложенные средства. Долгосрочная – получить рентабельность проекта на уровне 25% годовых, расширить сеть реализации услуг в пределах области.

Технологическая часть. Для реализации проекта потребуется:

- — помещение офисного типа в бизнес районе городе, с удобными подъездными путями площадью до 25 кв.м;

- — компьютер, компьютерные программы;

- — 2 менеджера высокой квалификации;

- — договора с туристическими операторами на оказание посреднических услуг;

- — рекламная кампания через интернет, СМИ, общественный транспорт, биг-борды.

Расчетный срок проекта – 36 месяцев.

Очень интересная и познавательная статья о составлении конкретного бизнес-плана находится в разделе: «Бизнес-план магазина одежды»

Как правильно разработать бизнес-план игровой комнаты можно прочитать здесь >>

8. Пример бизнес-плана автосервиса

Перспектива проекта. На 1000 жителей каждого мегаполиса приходится 170 автомобилей, их нужно регулярно обслуживать, приобретать для них запчасти, ухаживать.

Цель проекта. Занять нишу в секторе одиночных сервисных пунктов по обслуживанию автомобилей всех марок и производителей.

Географический анализ. Автосервис «Шик» будет располагаться вблизи основной городской магистрали, в радиусе 400 метров находятся 3 АЗС и 1 гаражный комплекс.

Этапы реализации проекта:

- — подготовка документации для согласования в органах госконтроля;

- — подбор персонал;

- — определение перечня услуг;

- — закупка оборудования;

- — рекламная кампания.

Бизнес-процессы проекта 1-го года реализации:

- — одписание договоров поставки запчастей, расходных материалов;

- — сокращение накладных расходов;

- — расширение списка оказываемых услуг.

Финансовый анализ проекта. Расходная часть включает: аренду помещения, амортизацию ОС, зарплату основного и вспомогательного персонала, налоги, выплату процентов по кредиту (при наличии). Точка безубыточности проекта находится в зоне загрузки каждого подъемника на уровне 65%.

Срок окупаемости – 16 месяцев.

9. Пример бизнес-плана банка

Обзорный раздел. Цель проекта – открытие расчетно-кредитного банка ЗАО «А-банк» для обслуживания корпоративных клиентов Северо-Восточного региона области, предоставления розничных финансовых услуг населению.

Стратегия проекта. ЗАО «А-банк» будет осуществлять обслуживание малого и среднего бизнеса в направлениях:

- — экспресс-кредитование;

- — займы под залог бизнеса, движимого и недвижимого имущества;

- — РКО;

- — кредитные линии;

- — овердрафт по текущим счетам.

Обслуживание физических лиц:

- — потребительское кредитование;

- — размещение депозитов;

- — ведение текущих и накопительных счетов;

- — кредитные карточки.

После окончания срока окупаемости проекта – 8 лет, планируется развитие долгосрочного кредитования – ипотеки.

Источники финансирования. Выпуск акций.

Доходность проекта. 17%

10. Пример бизнес-плана гостиницы

Описание проекта. Гостиница «Турист», категория – 4, расположена в тихом районе города, в 20 минутах от аэропорта, в 15 минутах от исторического центра и главных достопримечательностей. Настоящий проект рассчитан на 7 лет и предполагает:

- — капитальную реконструкцию здания;

- — устройство 95 номеров трех классов – эконом, полулюкс, люкс;

- — устройство ресторанного комплекса на 45 мест.

Финансовый анализ. Стоимость проекта 1 200 000 руб., из них 450 000 руб. привлекаются за счет банковского долгосрочного кредита. Срок погашения кредита – 3 года, срок окупаемости процентов – 24 месяца.

Риски. Угроза активизация внутриотраслевых конкурентов – демпингование с целью вытеснения из сектора, массированная антиреклама на просторах интернет ресурсов.

Ценообразование. Планируется установление рыночных цен на оказываемые услуги, дополнительно постоянным клиентам будут предоставляться скидки на платные сервисы: стоянка, трансфер, переводчик.

Задачи 1-го года функционирования проекта:

- — плотное закрепление в нише гостиничных услуг;

- — совершенствование сервисов;

- — наработка постоянных клиентов;

- — разработка он-лайн сервиса для дистанционного бронирования мест.

11. Пример бизнес-плана кофейни

Цель проекта. Создание уютного места кофейни для времяпрепровождения молодежи в возрасте от 18 до 30 лет. Производственная часть. Зал кофейни «Аромат» рассчитан на 25 посадочных мест + терраса на 10 мест (в летний период).

В меню – классическая кофейная карта на 12 позиций, 25 видов свежей выпечки и десертов, 4 вида салата.

Необходимое технологическое оборудование:

- — кофемолка;

- — кофеварка;

- — миксер;

- — блендер;

- — 2 холодильника;

- — холодильная витрина;

- — стойка для кулинарии;

- — кассовый аппарат.

Персонал: менеджер зала — ставка, 2 повара с посменным графиком, бармен, 2 официанта, уборщица, бухгалтер – рекомендовано привлечение аутсорсинга.

Инвестиции.

- — Аренда помещения/приобретение необходимой недвижимости;

- — Ремонт зала;

- — Закупка оборудования, мебели;

- — Кассовое программное обеспечение;

- — Наружные вывески, внутренняя навигация, стенды;

- — Посуда;

- — Зарплата на первый месяц работы.

Период окупаемости проекта – 12 месяцев, рентабельность – 55%.

12. Пример бизнес-плана парикмахерской

Резюме. Данный проект создан для привлечения частного инвестора к открытию парикмахерской «Стиль» в спальном районе города. Целевая аудитория – жители города со средним достатком.

Общая стоимость проекта – 380 000 руб.

Срок окупаемости – 1 год.

Анализ рынка. В городе функционируют 4 салона красоты, но их ценовая политика и комплекс элитных услуг направлены на привлечение состоятельных клиентов, конкуренцию нашему проекту составлять не будут, т.к. работают в другом сегменте. В смежных спальных районах есть 7 небольших парикмахерских, но из-за пассивной рекламы могут составлять проекту лишь косвенную конкуренцию.

Описание услуг:

- — стрижка;

- — окраска волос;

- — укладка;

- — химическая завивка.

В перспективе планируется организация рабочего места для мастера маникюра, педикюра.

Организационный план:

- — ремонт помещения;

- — покупка оборудования;

- — заключение договоров на поставку расходных материалов;

- — подбор персонала;

- — проведение рекламной кампании.

Проект предполагает стабильный процент рентабельности при быстром возврате вложенных средств.

13. Пример бизнес-плана турбазы

Цель проекта. Открытие турбазы «Лесная» в экологически чистом районе для оказания услуг населению.

Концепция. Главная идея проекта – организация активного семейного отдыха.

В проект включена:

- — аренда заброшенной базы отдыха;

- — согласование проектной документации с органами госнадзора;

- — строительство автономной миниэлектростанции;

- — проведение реконструкции территории и ремонта домиков;

- — ремонт пищеблока.

Конкурентное преимущество. На турбазе будет предоставляться комплекс услуг по организации активного отдыха – поездки к меловым горам на экскурсионном джипе, сплав по горной реке, пешие туристические маршруты по заповедной территории.

Организационный план. Так как сезон работы турбазы будет совпадать с летними каникулами, основной персонал будут составлять студенты профильных специальностей: туристических, менеджмента непроизводственной сферы. Наличие дипломов потребуется для медицинского персонала и поваров.

Период окупаемости – 2 сезона.

14. Пример бизнес-плана фотостудии

Цель проекта. Создание фотостудии для проведения стационарных и выездных съемок, оказания услуг по разработке дизайна для корпоративных клиентов.

Задача проекта. Завоевать 10% сегмента фотоуслуг города за 12 месяцев.

Сроки реализации. Подготовительный этап – 1 месяц:

- — Аренда и ремонт помещения;

- — Покупка оборудования;

- — Подбор персонала;

- — Реклама.

Возврат вложенных средств – начиная с 5 месяца реализации проекта.

Анализ рынка. В городе действует 12 фотостудий (съемка на документы), 2 салона (постановочная съемка), 2 рекламных агентства (разработка дизайна, корпоративного стиля).

Конкурентное преимущество – фотостудия «Объектив» будет оказывать весь комплекс фотоуслуг, включая имиджевую рекламу и создание портфолио, изюминка проекта – привлечение квалифицированных стилистов по созданию образов для индивидуальной фотосъемки, высококачественная обработка фотографий на современном оборудовании.

Период окупаемости – 16 месяцев.

Как проводится оценка эффективности бизнес-плана?

Освоение принципов экономической грамоты – обязательная задача для каждого начинающего бизнесмена, который нацелен на построение стабильного и перспективного предприятия. Составление плана реализации задуманного бизнес-начинания – всем понятная и необходимая мера. Одним из этапов получения информации о том, насколько отвечает запланированное деловое начинание возложенным на него ожиданиям, является оценка эффективности бизнес-проекта.

- 1. Кто и как проводит оценку бизнес-плана

- 2. Комплексный подход к оценке бизнес-плана

- 3. Экономический анализ

- 4. Оценка дополнительных факторов

- 5. Ключевые показатели эффективности бизнес-плана

- 5.1. Основные показатели эффективности бизнес-плана

- 6. Порог рентабельности

- 7. Анализ чувствительности и прибыльности

- 7.1. Расчет точки безубыточности для бизнес-плана

- 7.2. Точка безубыточности бизнес-плана

- 7.3. Формула точки безубыточности

- 7.4. График безубыточности

- 8. Финансовые показатели бизнес-плана

- 8.1. Запас финансовой прочности

- 8.2. Метод чистой приведенной стоимости — NPV

- 8.3. Формула расчета NPV

- 8.4. Расчет дисконтирования

- 8.5. Ставка дисконтирования

- 9. Срок окупаемости бизнеса

- 9.1. Дисконтированный срок окупаемости бизнеса

- 10. Внутренняя норма доходности проекта

- 11. Возврат заемных средств

- 11.1. Принципы погашения

- 11.2. Формула расчета стандартной амортизации кредита

- 11.3. Коэффициент покрытия

- 11.4. Запас финансовой прочности

- 12. Ожидаемый результат

1. Кто и как проводит оценку бизнес-плана

Построение бизнеса редко начинается на пустом месте. Обычно у учредителя есть начальный капитал, есть идея, которая может стать прибыльной, и есть соратники, согласные приложить интеллектуальные и трудовые усилия для достижения поставленных целей. В постсоветской ментальности формулирование бизнес-целей и оценка их на жизнеспособность до недавних пор являлась чем-то не совсем обязательным. Это объясняется рядом причин, суть которых сводится к одному: потратишь время и деньги на составление прогнозов, а то, что прогнозы оправдаются, гарантий нет никаких.

Доля правды в такой оценке ситуации, конечно есть. Однако кому, как не предпринимателю, нужно пытаться поднимать уровень отечественных бизнес-процессов, повышать собственный профессионализм и заставлять государственную машину соответствовать современному социально-экономическому запросу? В связи с этим оценка эффективности собственных бизнес-проектов должна проводиться в первую очередь самим предпринимателем и по его индивидуальной инициативе. Исходные же данные для проведения комплексного анализа можно заказывать у профильных специалистов.

Заказать оценку бизнес-плана специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

2. Комплексный подход к оценке бизнес-плана

Одним из самых информативных аналитических исследований аспектов эффективности планируемого предпринимательского начинания является анализ и комплексная оценка эффективности бизнес-проекта. Суть подхода заключается в том, что проект анализируется по нескольким направлениям: экономический анализ; институциональный анализ; маркетинговый анализ; техническая и организационная оценка; оценка социальной эффективности. Выводы по каждому из указанных направлений являются основанием для формирования как краткосрочных, так и долгосрочных стратегий предприятия.

3. Экономический анализ

Несмотря на то, что в процессе своего развития бизнесу необходимо решать много разных задач, самым главным показателем эффективности того или иного начинания является его экономическая эффективность. Расчет экономической эффективности бизнес-проекта должен дать представление об основных пунктах: Показатели эффективностина какую прибыль может рассчитывать предприниматель при запланированных издержках; максимум и минимум рентабельности того продукта, который будет реализовывать предприятие; допустимые затраты на налоги и на трудовые ресурсы; необходимый уровень продаж, чтобы пройти точку безубыточности, и сам расчет этой точки; расчет финансовой прочности; срок окупаемости инвестиций; расчет кредитоспособности предприятия.

Чтобы производить все необходимые расчеты, предприниматель должен располагать информацией о следующих аспектах будущей деятельности: объем постоянных затрат в рублях; объем переменных затрат в рублях; планируемая выручка от реализации продукта. Имея данную информацию, можно просчитать такие экономические показатели: порог рентабельности; точка безубыточности; запас финансовой прочности; ставка дисконтирования; внутренняя норма доходности. Данные показатели используются как ориентиры эффективности того или иного бизнеса. Именно под них регулируются все внутренние экономические процессы, связанные с затратной частью и уровнем продаж.

4. Оценка дополнительных факторов

Необходимость проведения дополнительных исследований в разрезе возможности достижения поставленных целей заключается в том, что такие исследования позволяют корректировать основные экономические показатели. Это позволяет бизнесмену получить более детальную картину о том, в каких условиях предстоит реализовывать проект: Процедура оценкиинституциональный анализ – учет показателей по отрасли; технический – изучение региональных условий с учетом доступа к сырьевой базе, возможности получать необходимые сопутствующие услуги, особые условия внедрения производства в конкретной местности, наличие и специфика трудовых ресурсов и т. д.; маркетинговый – оценка особенностей продвижения товара и предполагаемые затраты на маркетинговые мероприятия; социальный – создание рабочих мест, влияние на экономические показатели региона, благотворительность и т. д. Сложно спорить, что все перечисленные аспекты могут значительно повлиять на развитие бизнеса как в положительном плане, так и наоборот, поэтому знать о них и учитывать нужно обязательно.

Заказать оценку IT-бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

5. Ключевые показатели эффективности бизнес-плана

Ключевые показатели эффективности — это целая система оценки, которая помогает организации определять достижение стратегических и тактических целей . Их применение дает организации возможность оценить ее состояние и помогает в оценке реализации стратегии.

Показатели эффективности бизнес-проекта:

- Прибыль

- Рентабельность

- Точка безубыточности

- Запас финансовой прочности

- Срок окупаемости — PBP,

- Принятая ставка дисконтирования –D

- Дисконтированный срок окупаемости- DPBP

- Чистая приведенная стоимость- NPV

- Внутренняя норма доходности- IRR

- Срок возврата заемных средств- RP

- Коэффициент покрытия ссудной задолженности (возврат заемных средств)

Заказать оценку бизнес-плана специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Основным показателем эффективности любого предприятия является прибыль , как важнейший показатель организации.

Рентабельность является еще одним показателем, характеризующим эффективность компании .

Рентабельность означает прибыльность, прибыльность компании. Рентабельность является результатом производственного процесса.

Основными показателями рентабельности являются:

- Рентабельность продукции и продажи

- Прибыль на инвестиции

- Рентабельность активов

- Рентабельность производства

- Общая доходность

Возникает под влиянием факторов, связанных с:

— наряду с увеличением эффективности использования оборотных средств

— повышение рентабельности продукции и отдельных товаров.

Рентабельность и прибыль — показатели, которые наглядно отражают эффективность работы предприятия , рациональность использования предприятием своих ресурсов, рентабельность сфер деятельности (производство, бизнес, инвестиции и т. Д.).

Основываясь на значении уровня прибыльности, вы можете оценить долгосрочное благополучие компании, то есть способность компании достичь достаточного возврата инвестиций.

Для долгосрочных кредиторов, которые вкладывают деньги в капитал компании, прибыльность является более надежным показателем, чем показатели финансовой устойчивости и ликвидности, которые определяются на основе соотношения отдельных статей баланса.

Таким образом, можно сделать вывод, что показатели рентабельности характеризуют финансовые результаты и эффективность компании.

СПРАВКА:

Прибыль — это часть доходов, остающихся после возмещения всех затрат на производство и реализацию продукции.

Рентабельность — это доходность предприятия или предпринимательской деятельности. Рентабельность просто рассчитывается: это коэффициент распределения прибыли по затратам или расходам ресурсов.

Рентабельность — это состояние компании, в которой сумма выручки от продажи продуктов покрывает затраты на производство и продажу этих продуктов.

5.1. Основные показатели эффективности бизнес-плана

Краткая примерная таблица

| Наименование показателя | Единица измерения |

20__ год (оценка) |

20__ год (прогноз) |

| Объем налоговых отчислений в бюджеты всех уровней, ВСЕГО В том числе: ЕНВД (УСН) НДФЛ |

6. Порог рентабельности

Порог рентабельности — это выручка от продаж, при которой компания не несет убытков, но все же не имеет прибыли.

Точка безубыточности — это показатель, характеризующий объем продаж продукции, при котором выручка компании от реализации продукции (работ, услуг) равна всем ее совокупным затратам. Это означает, что это объем продаж, при котором предприятие не имеет прибыли или убытка.

Порог рентабельности определяется по формуле:

ПР = Зпост / ((ВР — Зпер) / ВР)

- где ПР – порог рентабельности,

- Зпост – затраты постоянные,

- Зпер – затраты переменные,

- ВР – выручка от реализации.

7. Анализ чувствительности и прибыльности

Сумма прибыли и убытка во многом зависит от уровня продаж, который обычно сложно предсказать с некоторой точностью. Чтобы узнать, какой уровень продаж необходим для достижения жизнеспособности компании, необходимо проанализировать некоторые факторы. Это позволит нам определить количество единиц продукции или услуг, которые должны быть проданы для достижения точки безубыточности — работа без прибыли или убытка.

7.1. Расчет точки безубыточности для бизнес-плана

Вы можете подумать, что анализ безубыточности позволяет ответить на вопрос: «Сколько продуктов вам нужно продать, чтобы сделать ваш бизнес прибыльным?» Когда продукция продается, часть выручки используется для покрытия постоянных расходов:

Эта часть, называемая валовой прибылью, равна продажной цене за вычетом прямых затрат. Поэтому для проведения анализа валовая прибыль должна быть умножена на количество проданных продуктов: точка безубыточности достигается, когда общая валовая прибыль становится равной фиксированным затратам.

Заказать оценку бизнес-плана специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

7.2. Точка безубыточности бизнес-плана

Точка безубыточности — минимальный объем производства и реализации продукции, при котором затраты будут компенсированы доходом, и компания начинает получать прибыль от производства и продажи каждой последующей единицы продукции. Точка безубыточности может быть определена в единицах производства, в денежном выражении или с учетом ожидаемой прибыли.

7.3. Формула точки безубыточности

Тб = (В х ПЗ) / (В – ПЗ)

- В – выручка

- ПЗ – постоянные затраты

- ПР – переменные затраты

7.4. График безубыточности

Тб – точка безубыточности — _______ м 3

В – выручка – _________ руб. в год.

N – объем производства – ________ руб. в год.

Зпер – затраты переменные – _________ руб. в год.

Зп – затраты постоянные – ________ руб. в год.

8. Финансовые показатели бизнес-плана

| Период статьи | 20__ г. |

| Рентабельность деятельности | Р з = ЧП / И |

| Рентабельность оборота | Ро = Пп. / В х 100 % |

| Рентабельность продаж | Рпр = П / V х 100 % |

| Порог рентабельности | ПР. = З пост. / ((ВР – З пер.) / ВР) |

| Точка безубыточности | Тб = З пост. / Ц ед. – З пер. |

| Уровень эффективности предприятия Э = Р / З | Э = Р / З |

| Запас финансовой прочности предприятия | З фп = ВР – ПР. |

| Валовой доход предприятия | ВД = Т х РН, РН = ТН/ (100% +ТН) |

8.1. Запас финансовой прочности

Запас финансовой прочности предприятия – это разница между достигнутой фактической выручкой от реализации и порогом рентабельности.

Это определяется по формуле:

- где ЗФП – запас финансовой прочности

- ВР – выручка от реализации

- ПР – порог рентабельности

- Ресурс финансовой устойчивости или предела безопасности показывает, насколько вы можете сократить производство, не неся убытков.

Чем выше показатель финансовой устойчивости, тем ниже риск убытков для предприятия.

формула

Чистая приведенная стоимость: NPV = FCN/ (1 + D)

Ставка дисконтирования: D = I/FV = (FV-PV)/FV

Срок окупаемости: PBP = И/(Дп + Ам)

Дисконтированный срок окупаемости: DPBP = Т t1 CFt x (1 + r) > CF

Внутренняя норма доходности: IRR = r1 + NPV1 / (NPV 1 — NPV2) х (r 2 — r 1)

8.2. Метод чистой приведенной стоимости — NPV

NPV, или чистый дисконтированный доход — сумма расчетного потока платежей, приведенная к текущей (на настоящий момент времени) стоимости. Приведение к текущей стоимости приводится по заданной ставке дисконтирования.

Этот метод учитывает взаимосвязь между денежными потоками и временем. Если рассчитанная чистая стоимость потока платежей больше нуля ( NPV > 0) , то в течение его срока проект возместит первоначальные затраты и обеспечит прибыль.

Заказать оценку бизнес-плана специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Отрицательный NPV означает, что норма доходности не указана и проект убыточный. При NPV = 0 проект оплачивает только затраты, но не приносит дохода. Однако у такого проекта есть свои аргументы в пользу — если он будет реализован, объем производства увеличится, то есть увеличится масштаб компании.

8.3. Формула расчета NPV

Для денежного потока, состоящего из N периодов (шагов), можно записать:

FC – полный денежный поток

FC1 и т.д. – денежные потоки всех периодов

NPV = FC1 / (1 + D ) + FC2 / (1 + D ) + FC3 / (1 + D) …………..и т.д.

Где D — ставка дисконтирования. Она отражает скорость изменения стоимости денег со временем, чем больше ставка дисконтирования, тем больше скорость.

8.4. Расчет дисконтирования

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтирования:

PV = FV * 1 / (1 + i) n

- PV — приведенная к настоящему времени ценность выгод или издержек

- FV — будущая ценность выгод или издержек

- i — ставка процента или коэффициент дисконтирования в текущем или реальном выражении

- n — число лет или срок службы проекта

8.5. Ставка дисконтирования

Ставка дисконтирования (коэффициент дисконтирования)- это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости. Ставка дисконтирования применяется при расчёте дисконтированной стоимости будущих денежных потоков NPV.

PV — первоначальная сумма.

FV — наращенная сумма.

I = (FV — PV) — процентные деньги, проценты.

Формула процентной ставки:

r = I / PV = (FV — PV) / PV

Процентная ставка — это сумма, указанная в процентах от суммы кредита, уплаченной получателем кредита за использование ее в течение определенного периода времени (месяц, квартал, год).

Как правило, процентная ставка известна из условий финансовой транзакции (например, из условий депозитного или кредитного договора), а затем из начисленной суммы вы можете написать:

FV = PV*(1+r).

Поэтому, зная процентную ставку и начальную сумму, мы определяем совокупную сумму.

Формула для расчета учетной ставки:

d = I/FV = (FV-PV)/FV

Зная ставку дисконтирования и накопленную сумму, мы решаем проблему скидок (определяем начальную сумму):

PV = FV*(1-d).

Учетная ставка и процентная ставка связаны со следующими факторами:

r = d * (FV/PV)

d = r * (PV/FV)

Кроме того, т.к. процентная ставка определяется по отношению к начальной сумме, а ставка дисконтирования — к наращенной, процентная ставка больше ставки дисконтирования.

9. Срок окупаемости бизнеса

Срок окупаемости — период, необходимый для того, чтобы инвестиционный доход покрыл инвестиционные расходы. Кроме того, временная стоимость денег не учитывается. Этот показатель определяется путем последовательного расчета чистой прибыли за каждый период проекта. Точка, в которой PV является положительным, будет точкой возврата. Однако период возврата имеет недостаток. Он заключается в том, что этот индикатор игнорирует все притоки денежных средств после полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, исходя из срока окупаемости, сумма прибыли, полученная от проектов, не будет учитываться.

Формула расчета срока окупаемости проекта:

- И – инвестиции

- Дп – денежный поток за один период

- Ам – амортизация

Заказать оценку крупного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

9.1. Дисконтированный срок окупаемости бизнеса

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтированного срока окупаемости:

при котором сумма

Тt1 CFt x (1 + r) > CF

- t — число периодов;

- CF t — денежный поток для t-го периода;

- r — ставка дисконтирования, равна средневзвешенной стоимости капитала

- CF — величина исходных инвестиций в нулевой период.

- где DPP — дисконтированный период окупаемости, лет;

- IC — сумма инвестиций, направленных на реализацию проекта;

- PV — средняя величина денежных поступлений в периоде t.

10. Внутренняя норма доходности проекта

Внутренняя норма доходности — IRR (ВНД) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Формула для расчета внутренней нормы доходности:

- где r1 — значение выбранной ставки дисконтирования, при которой NPVi > 0 (NPVi 0);

- r2 — значение выбранной ставки дисконтирования, при которой NPV2 0 (7VPV2 > 0).

11. Возврат заемных средств

Средства заемные или заемные средства — полученные в виде долговых обязательств. В отличие от собственного капитала, он имеет крайний срок и подлежит безусловному возмещению. Обычно проценты периодически начисляются кредитору. Примеры: облигации, банковские кредиты, различные виды небанковских кредитов, счета для оплаты.

Долгосрочные займы могут быть погашены в виде серии годовых, полугодовых или ежемесячных платежей. Используйте таблицу амортизации, чтобы определить ежегодный платеж, когда сумма заемного средства, процентная ставка и условия кредита известны.

Существует несколько способов расчета срока погашения кредита :

— равные суммы платежей за определенный период (амортизация);

— равный базовый платеж за указанный период

— равные платежи за определенный период с единовременным платежом в конце для оплаты баланса.

Заказать оценку частного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

11.1. Принципы погашения

Для расчета суммы платежа должны быть известны все условия кредитования:

— условия оплаты (например, ежемесячно, ежеквартально, ежегодно)

Заемщики должны понимать:

— как кредиты амортизируются

— как рассчитать оплату и остаток на текущую дату

— как рассчитать основной и процентный платежи.

Эта информация полезна, если вы планируете получить кредит или инвестиции. Существует программа калькулятор для расчета погашения кредита.

Срок займа — кредит в банке на определенную сумму, которая указывается графиком погашения и плавающей процентной ставкой.

Погашение — акт платежа ранее заимствованных средств у кредитора. Погашение обычно бывает в форме периодических платежей, как правило, включает главную часть плюс проценты в каждый платеж.

График погашения — график периодических платежей по кредитам, с указанием суммы основного долга и суммы процентов. Чтобы рассчитать проценты и основную сумму в следующем месяце, вычтите основной ежемесячный платеж по одному из остатков ссуды, а затем повторите шаги, описанные выше.

Стандартная амортизация кредита подлежит погашению в течение всего срока кредита.

11.2. Формула расчета стандартной амортизации кредита

Сак х (Прст х Кпер х Тс)

- Прст — процентная ставка

- Кпер — количество периодов.

- Тс — первоначальная сумма кредита

Ежемесячное погашение части кредита с выплатой процентов, это метод расчета кредита, предусматривающий ежемесячное погашение ранее согласованной части кредита и ежемесячное погашение процентов.

СУмма платежа для погашения кредита вычисляется по формуле:

Величина очередного платежа по процентам определяется по формуле:

В случае ипотеки платежи могут быть рассчитаны на основе аннуитета или дифференцированной системы.

Аннуитет – это равный ежемесячный платеж в течение всего периода кредитования.

Дифференцированные платежи означают ежемесячное уменьшение суммы, потраченной на погашение вашей ипотеки.

Формула для расчета аннуитетных выплат выглядит следующим образом:

АП = СК х ПС / (1 – (1 + ПС) )

- СК — сумма кредита;

- ПС — процентная ставка в долях за месяц , т.е., если годовая % ставка равна 18%, то ПС = 18/(100×12);

- м – количество месяцев, на которые берётся кредит.

Формула для расчета дифференцированных платежей, используемая банками, выглядит следующим образом:

Rmp = (OSZ / Km) + (OSZ x PrS x Kdvm / Kdvg)

Рмп = (Осз / Км) + (Осз х ПрС х Кдвм / Кдвг)

- Осз – остаток ссудной задолженности на дату расчета.

- ПрС – процентная ставка

- Км – количество месяцев (вернее даже, количество полных платежных периодов), оставшихся до полного возврата кредита.

- Кдвм – количество дней в расчетном месяце.

- Кдвг – количество дней в году.

11.3. Коэффициент покрытия

Коэффициент покрытия рассчитывается как соотношение краткосрочных ликвидных активов (денежных средств, легко доступных требований и легко доступных запасов) и краткосрочных обязательств.

Формула расчета коэффициента покрытия:

- ОА – оборотные активы

- КП – краткосрочные пассивы

Коэффициент текущей ликвидности (общий коэффициент покрытия долга или коэффициент покрытия) характеризует степень покрытия текущих активов краткосрочными обязательствами и используется для оценки способности предприятия выполнять краткосрочные обязательства.

Коэффициенты ликвидности характеризуют платежеспособность предприятия не только на данный момент, но и в случае возникновения чрезвычайной ситуации.

Коэффициент общей ликвидности рассчитывается как отношение текущих активов к текущим обязательствам. С его помощью вы можете оценить способность компании своевременно оплачивать краткосрочные обязательства, используя имеющиеся оборотные активы. Нормальное значение составляет от 1,5 до 2,5, в зависимости от отрасли.

Заказать оценку крупного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

11.4. Запас финансовой прочности

Запас финансовой прочности — это разница между значениями фактического «дохода от продаж» и порогового значения. Зпф показывает, насколько можно снизить продажи товаров до точки безубыточности. Если рентабельность отрицательна, то показатель финансовой устойчивости не учитывается (нет запасов).

Формула расчета запаса финансовой прочности:

(в стоимостном выражении)

- В – выручка

- Тб – точка безубыточности

Запас финансовой прочности (в относительном выражении)

Зпф = Ов – Тб х 100 %

- Ов — объем выручки

- Тб – точка безубыточности

12. Ожидаемый результат

В идеале выводы, сделанные из оценки эффективности бизнес-проекта, должны быть частью бизнес-плана. Бизнес-план может понадобиться не только как карта маршрутов для реализации проекта, но и как основная часть представления вашего бизнеса тем структурам, которые зависят от получения необходимых ресурсов для развития компании. Основными критериями оценки бизнес-проектов сторонними организациями (бюджет, инвестиции и т. Д.) Являются: соотношение собственных и заемных средств (чем больше собственных затрат, тем привлекательнее проект для конкурентных комиссий); полнота раскрытия всех аспектов будущей деятельности; период возврата проекта (чем выше, тем ниже балл); количество запланированных рабочих мест и предполагаемая заработная плата. Это так называемые внешние критерии,оценка которых позволяет провести предварительный отбор тендерной или инвестиционной комиссией.

Кроме того, эти аспекты оцениваются с точки зрения дешевых и дешевых предприятий. Они призваны решать не столько экономические проблемы страны и региона, сколько социальные: работать и поддерживать региональный малый бизнес. Крупные бизнес-проекты для инвестиций и инвестиционного использования оцениваются профессиональными экспертами, которые учитывают все индивидуальные характеристики предлагаемого бизнес-проекта, а крупные бизнес-проекты и инвестиционные проекты оцениваются профессиональными экспертами, которые учитывают все индивидуальные особенности предлагаемого бизнес-проекта. Проекты крупных компаний по инвестированию и использованию инвестиций оцениваются профессиональными экспертами,которые учитывают все индивидуальные особенности предлагаемого бизнес-проекта.

Заказать оценку бизнес-плана специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Источник https://oroalbero.ru/analiz-razrabotki-biznes-plana-primer/

Источник https://www.terradocsinvest.ru/pro-biz/plan