Торги на Московской бирже: вопросы и ответы о главной российской торговой площадке для инвесторов

ММВБ — старейшая и крупнейшая биржевая торговая площадка России и стран СНГ. Неудивительно, что начинающие и опытные инвесторы ведут свою деятельность именно здесь. Но если человек делает первые шаги в инвестировании, скорее всего, у него есть много вопросов о том, как организованы торги на Московской бирже. На них мы постараемся дать исчерпывающие ответы в этой статье.

Что такое Московская биржа и как она работает?

Московская межбанковская валютная биржа была основана в 1992 году. Как нетрудно догадаться по названию, первоначально площадка предназначалась для торговли валютой. Но со временем функционал ММВБ расширился за счет других рынков. Теперь это универсальная биржа, где торгуют разными финансовыми инструментами.

Участники торгов на ММВБ — это брокеры, управляющие компании, банки, пенсионные фонды и, конечно, инвесторы, то есть физические и юридические лица, совершающие сделки с финансовыми инструментами с целью извлечения прибыли.

Физически Московская биржа представляет собой центры обработки данных со специальным оборудованием и программным обеспечением. В эпоху всеобщей цифровизации торги на ММВБ, конечно же, электронные. Сделки совершаются через интернет из любой точки страны и мира. Для доступа к системе необходима особая платформа — торговый терминал.

С точки зрения безопасности персональных данных беспокоиться не о чем. Информация, поступающая от участников торгов, надежно защищена от утечки.

Чем можно торговать на ММВБ?

Как мы уже заметили, ММВБ сегодня — это не только сделки с валютой. На бирже торгуются и другие финансовые инструменты: ценные бумаги (акции, облигации), фьючерсы и опционы, драгоценные металлы. В соответствии с этим в структуре работы ММВБ можно выделить несколько рынков, или секций.

Фондовый рынок — площадка для торговли ценными бумагами. На Московской бирже можно купить акции сотен российских и зарубежных компаний, корпоративные и муниципальные облигации, ОФЗ, паи ПИФов и ETF, депозитарные расписки. Средний объем торгов на ММВБ в секции фондового рынка составляет более 1 трлн рублей в день [1] . Компаниям биржа предоставляет возможность привлекать средства путем размещения собственных ценных бумаг.

К сведению

Фондовый рынок Московской биржи формирует такой важный показатель, как Индекс МосБиржи. Он демонстрирует динамику цен на акции 45 ведущих компаний страны. Эта постоянно меняющаяся цифра отражает состояние российской экономики. Какие компании входят в Индекс МосБиржи? В их числе — крупнейшие предприятия, определяющие уровень благосостояния страны, такие как «Газпром», «Роснефть», «Сбербанк» и другие.

Валютный рынок — место, где заключаются сделки с иностранной валютой. На заре существования Московской биржи они проводились в форме аукциона. Цена валюты в рублях устанавливалась путем конкурсных торгов. Сейчас дело обстоит иначе. Как и другие финансовые инструменты, валюта торгуется посредством совершения электронных сделок в реальном времени.

Именно Московская биржа определяет курсы валют по отношению к рублю. Они ежедневно устанавливаются Центральным банком РФ на основе данных торгов ММВБ.

Начинающим инвесторам — даже тем, кто пока не планирует совершать валютные операции, — стоит знать, какие валюты торгуются на ММВБ. Помимо наиболее ходовых — евро и американского доллара, — здесь можно покупать и продавать английские фунты стерлингов, швейцарские франки, китайские юани, гонконгские доллары.

Срочный рынок — площадка для торговли фьючерсами и опционами. Это контракты на покупку/продажу ценных бумаг, валюты, драгметаллов, сырья и прочих активов. Объем торгов на Московской бирже в секции срочного рынка — около 500 млрд рублей в день [2] .

Чем торгуют на ММВБ, кроме валюты, ценных бумаг и срочных контрактов? На Московской бирже есть еще товарный рынок. С точки зрения частного инвестора, основной актив здесь — драгоценные металлы (золото, серебро).

Как идут торги?

Прежде всего начинающим инвесторам следует узнать, когда работает Московская биржа. Да, несмотря на то что доступ к площадкам ММВБ через интернет предоставляется круглосуточно, сделки можно совершать лишь в определенное время, которое называется торговой сессией. Как и большинство организаций, биржа не работает в ночные часы, в выходные и праздничные дни. Вне торговой сессии пользователь, конечно, может отправить заявку на закрытие позиции, но в законную силу сделка вступит лишь тогда, когда площадка начнет свою работу.

Время торгов на ММВБ различается в зависимости от секции и режима торгов, который, в свою очередь, определяется условиями сделки и расчетов по ней. Например, на фондовом рынке основная торговая сессия по акциям российских компаний с расчетами в рублях, по облигациям с расчетами в рублях, долларах США, евро, юанях начинается в 9:50 и заканчивается в 18:50 [3] . С недавних пор ММВБ ввела дополнительную вечернюю сессию, которая длится с 19:00 до 23:59. В ходе нее торгуются только акции российских предприятий и иностранных компаний с расчетами в рублях [4] . Точную и актуальную информацию о расписании и режимах торгов ММВБ по интересующим вас активам можно получить на сайте Московской биржи.

К сведению

Начинающий инвестор справедливо может задаться вопросом: а зачем вообще знать время торгов на Московской бирже с точностью до минуты? Дело в том, что, умело используя эту информацию, можно грамотно выстроить линию поведения. Новичкам часто советуют избегать совершения сделок в первые и последние полчаса торговой сессии: в это время волатильность активов очень высока и тренды непредсказуемы. Вместе с тем в эти часы особенно велик шанс получить хорошую прибыль, чем нередко пользуются опытные трейдеры, уверенные в своих силах.

Как выйти на биржу?

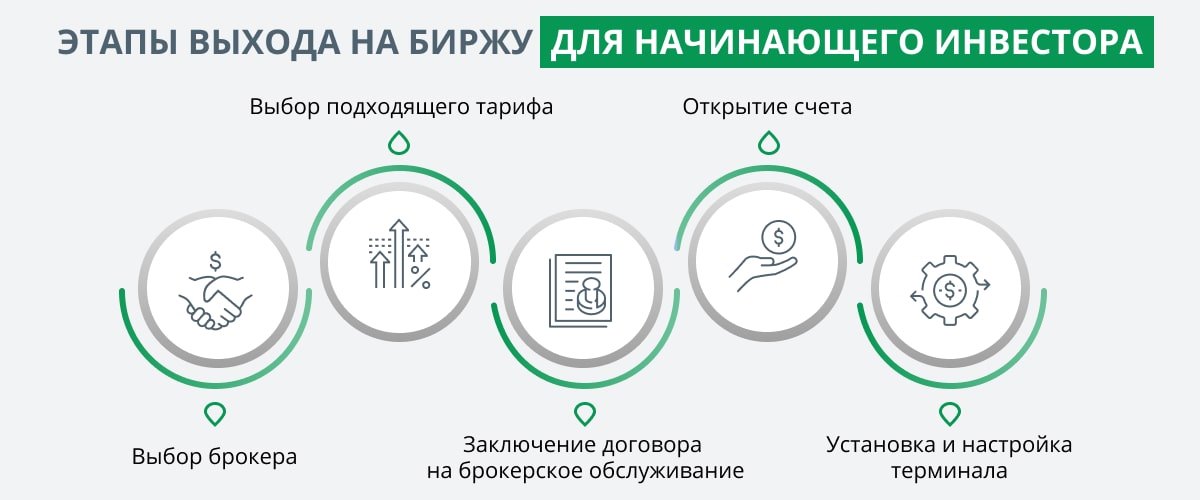

Итак, после того как вы узнали кое-что о работе ММВБ, естественным образом возникает вопрос: как начать торговать и получать прибыль? Те, кто уже интересовался темой инвестирования, наверняка знают, что физические лица не могут иметь прямого доступа к торгам на бирже. По поручению частного инвестора сделки совершает брокер. Так что первоочередная задача начинающего трейдера — найти подходящую компанию-посредника и открыть брокерский счет.

Список всех российских брокеров можно найти на сайте ММВБ. Но как выбрать среди них самого подходящего? И чем при этом следует руководствоваться?

Прежде всего, разумеется, стоит подумать о безопасности: не доверяйте свои деньги сомнительным компаниям. О надежности и честности можно судить по наличию лицензии (без нее нельзя заниматься брокерской деятельностью), по стажу работы.

Для новичков очень важен еще один момент в выборе брокера. Если опытные инвесторы могут полагаться на свои силы и знания, то начинающим никак нельзя обойтись без профессиональной аналитической поддержки. Желательно выбрать такого брокера, который способен уделять достаточно внимания своим клиентам и на первых порах разъяснять тонкости торговли на бирже.

Третье, что следует учитывать, — это условия сотрудничества. Изучите тарифы, предлагаемые брокером, и выберите для себя подходящий. Размер комиссий обычно пропорционален активности: чем больше сделок вы будете совершать, тем меньше придется платить посреднику. Посоветуйтесь с инвестиционным консультантом компании, чтобы подобрать оптимальный тариф.

После заключения договора и открытия счета нужно установить и настроить программное обеспечение. Брокерские компании используют разные торговые терминалы, в том числе внедряют собственные разработки.

И вот счет открыт, средства внесены, терминал установлен и настроен. Теоретически уже можно начать торговать. Но не стоит слишком спешить: прежде чем заключать первые реальные сделки, лучше потренироваться на демосчете. Почти все брокерские компании предоставляют такую возможность.

Есть ли риски?

Не будем лукавить: торговля на бирже всегда сопряжена с риском. Полностью от него не застрахованы даже успешные трейдеры. Сегодня человек может получить большую прибыль, а завтра — потерять все заработанное. Но все же с опытными инвесторами такое случается редко, потому что они знают, как сокращать риски. Эти навыки приходят с практикой, а в самом начале пути многие допускают ошибки. И здесь возможны варианты: одни сходят с дистанции, разочаровавшись в карьере инвестора, другие же упорно продолжают двигаться к цели, нарабатывая опыт, и в конце концов достигают желаемого результата.

Но есть и третий путь. Совсем не обязательно действовать методом проб и ошибок, когда есть возможность изначально снизить риски. В этом помогает верный выбор брокера. Грамотные консультанты, заинтересованные в успехе клиентов, подскажут правильную стратегию, научат совершать сделки обдуманно и предостерегут от ошибок. Возможно, на первом этапе прибыль не будут слишком высокой, зато и крупных убытков можно избежать. Профессиональная поддержка позволяет начинающим инвесторам обрести уверенность в своих силах и в дальнейшем торговать на бирже самостоятельно.

Новичку, мало знакомому с темой инвестирования, порой непросто разобраться в том, что происходит на ММВБ. Впрочем, при ближайшем рассмотрении оказывается, что все не так сложно. Но успешная торговля на бирже требует знаний, которые приобретаются только практикой. Чтобы снизить риск ошибок и финансовых потерь, стоит заручиться поддержкой честного и грамотного брокера.

Предупреждение: предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

- 1,2 https://journal.open-broker.ru/investments/rynki-moskovskoj-birzhi/

- 3,4 https://www.moex.com/s1167

Фондовый рынок ммвб как торговать

Я частный инвестор. 10 лет инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Артем Куроптев

частный инвестор

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Кроме тех денег, что вы будете вкладывать, у вас должна быть финансовая подушка хотя бы на три месяца жизни — ее инвестировать не надо. Читайте об этом в статьях «Как правильно создать финансовый резерв» и «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. Признаю: тут есть место непредсказуемости, а инвестиции всегда связаны с риском получить убыток. Но вообще биржа — это кропотливая работа с финансовыми инструментами.

Если осознанно выбирать активы и придерживаться продуманного плана, который учитывает ваши цели, склонность к риску и другие факторы, — скорее всего, у вас будет хороший результат. Если покупать что попало в случайном порядке, тогда результат вам вряд ли понравится.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит», а спокойная вдумчивая работа. В зависимости от выбранной стратегии она может требовать от нескольких минут в месяц — например, чтобы в очередной раз внести деньги в портфель и купить паи двух-трех фондов, — до ежедневного отслеживания новостей и частых сделок с акциями, если вы предпочли активные инвестиции.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь торгуют ценными бумагами, валютой, драгоценными металлами. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных продавцов и покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа дает площадку для этого и за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки и брокеры выступают посредниками для тех и других. Основная российская площадка — Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги и другие активы, например валюту.

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник — биржевой брокер. Это может быть отдельная компания-брокер или же банк с брокерской лицензией. Второй вариант используется в сервисе Тинькофф Инвестиции: у Тинькофф Банка есть лицензия на осуществление брокерской деятельности.

Вы говорите брокеру, что делать с вашими деньгами и бумагами, например купить такие-то акции или продать такие-то облигации, а он передает ваши поручения на биржу и берет за это комиссию. Здесь всё примерно как в фильме «Волк с Уолл-стрит », только брокеру сейчас обычно не звонят, как раньше, а совершают сделку в приложении для смартфона или в специальной программе для компьютера.

О том, как выбрать брокера, я рассказал в отдельной статье. Тут напомню лишь, что для старта вам понадобится открыть счет у брокера — в офисе или через интернет, а также немного денег. Вообще для открытия брокерского или индивидуального инвестиционного счета деньги не нужны: счет может быть и пустым, но без денег не получится инвестировать.

Чтобы создать инвестиционный портфель, достаточно и нескольких тысяч рублей. Но у некоторых брокеров могут быть повышенные комиссии, если размер счета меньше 30 000 или 50 000 Р . Кроме того, с большей суммой будет доступно больше биржевых инструментов, а результат, выраженный в деньгах, а не в процентах, будет ощутимее.

На Московской бирже много разных рынков (читай: отделов): фондовый, валютный, срочный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют ценными бумагами: облигациями, акциями и паями фондов. Расскажу, как устроены эти ценные бумаги.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, орган власти или компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — почти всегда известно заранее.

Обычно на бирже вы покупаете облигации не у того, кто их выпустил, а у других инвесторов — таких же частных лиц, как вы, или банков, управляющих компаний и прочих профессионалов. Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника.

Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок обращения и дата погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: компания или орган власти. Эмитенту вы как бы даете деньги.

Номинал — сумма долга, приходящаяся на одну облигацию. Эту сумму эмитент выплатит вам в дату погашения облигации либо несколькими платежами до погашения, а остаток — в дату погашения. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Важно: цена облигации на бирже далеко не всегда равна номиналу, она может быть выше или ниже. Это зависит от разных факторов, прежде всего от ключевой ставки ЦБ и от того, как участники торгов оценивают платежеспособность того, кто выпустил облигации. При этом погашение облигаций происходит по номиналу — без учета цены покупки.

Что делать? 26.02.20

Срок обращения — это время, которое компания или государство обещает пользоваться вашими деньгами.

Дата погашения — дата, когда эмитент погасит облигации, тем самым выплатив долг. Дата погашения едина для всех, кто решит купить определенную облигацию.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций, и у каждой номинал 1000 Р .

Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Вот как это выглядит на примере реальной облигации федерального займа. 5 июня 2019 года Минфин начал размещать облигацию ОФЗ 26229. Ее дата погашения — 12 ноября 2025 года. В эту дату Минфин выплатит номинал облигации тем, кто на тот момент будет владеть этими бумагами.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

- Номинальная стоимость одной облигации — 1000 Р .

- Дата погашения — 12 ноября 2025 года.

- Процентная ставка купонного дохода — 7,15% годовых.

- Каждая облигация этого выпуска имеет 13 купонов. Их выплачивают раз в полгода в размере 35,65 Р , при этом первый купон был равен 32,91 Р , так как первый купонный период длился немного меньше полугода.

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

28 апреля 2022 года ОФЗ 26229 можно было купить по цене 91,54% номинала. Почему не за 100%? Потому что рыночные процентные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Благодаря такой пониженной цене облигация имеет адекватную, по мнению участников торгов, доходность — 10,29% годовых на следующие 3,5 года, если реинвестировать купоны. Без реинвестирования купонов получится 10,04% годовых. Это без учета комиссии за сделки и НДФЛ — подоходного налога.

Помимо цены вам также придется заплатить продавцу накопленный купонный доход (НКД). Если не вдаваться в подробности, то это часть еще не выплаченного купона — как бы компенсация продавцу облигации за то, что он продал бумагу, не дождавшись очередного купона. Это за вас посчитает и удержит биржа. В итоге за одну облигацию ОФЗ 26229 28 апреля 2022 года вы бы заплатили 915,4 Р чистой цены и 31,73 Р НКД. В расчете доходности НКД уже учтен.

18 мая 2022 года на каждую купленную облигацию вы получите купон размером 35,65 Р , или 31,01 Р после вычета налога. Все предыдущие купоны вы пропустили: по ним Минфин уже рассчитался и вы это знали, когда покупали облигацию.

Далее раз в полгода будут поступать очередные купоны. 12 ноября 2025 года вам придет номинал облигации — 1000 Р за каждую бумагу, а также последний купон.

ОФЗ 26229 — облигация с постоянным размером купона: он известен заранее. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита.

Вряд ли вы найдете в крупных банках вклад, дающий 10% годовых на 3,5 года, еще и с регулярными выплатами, а месяцем ранее такая облигация давала около 14% годовых, поскольку стоила дешевле, чем в конце апреля 2022 года. При сравнении с вкладами учитывайте, что с купонов облигаций вы платите НДФЛ по ставке 13%, а у вкладов налог есть не всегда.

Что до надежности, то теоретически облигации Минфина даже более надежны, чем депозиты в госбанках. На практике же всё упирается в надежность брокера, через которого вы эти ОФЗ купите. Как владельцы банков воруют деньги клиентов, так и владельцы брокеров могут украсть деньги и бумаги клиентов с брокерских счетов. Выход тут такой же, как и в банковском секторе: нужно выбирать заслужившего доверие брокера.

У облигаций региональных и муниципальных органов власти, а также у облигаций крупнейших компаний доходность обычно немного выше, чем у ОФЗ примерно с таким же сроком обращения. Это премия за немного более высокий риск.

Самая высокая доходность — у облигаций небольших компаний. Она может быть и 20% годовых, но велик риск потерять деньги: вдруг компания не сможет платить по своим долгам?

Что делать? 25.10.18

Акции

Покупая акцию, вы становитесь совладельцем компании и получаете право на часть ее имущества и прибыли. Однако у компании может не быть прибыли, компания может иметь много долгов и даже обанкротиться.

Как акционер вы являетесь кредитором последней очереди и рискуете больше всех: больше сотрудников, поставщиков или держателей облигаций компании. Это значит, что в случае банкротства вы можете не получить ничего, а ваши акции будут стоить ноль. Покупка акций — более рискованный инструмент, чем покупка облигаций, но, если все будет хорошо, заработать можно больше, чем на облигациях.

Покупая акцию, вы покупаете часть компании — с прибылью и долгами

Купив акции, инвестор может рассчитывать на возврат капитала и получение дохода через два механизма: дивиденды и рост цены.

Дивиденды — это доля прибыли, которую компания распределяет среди акционеров. Они могут выплачиваться по результатам года, полугодия, квартала или по особым случаям. Или не выплачиваться вообще, если такова дивидендная политика или такое решение приняли акционеры по рекомендации совета директоров. Законом не запрещено.

Дивиденды обычно просто зачисляются вам на брокерский счет или ИИС без каких-либо дополнительных действий с вашей стороны. Главное — быть владельцем акции на дату, когда компания формирует список акционеров под выплату дивидендов.

В зависимости от стабильности выплат и прозрачности дивидендной политики акция может приобретать черты облигации, давая предсказуемый поток платежей. Например, в 2019—2021 годах компания МТС объявила своей целью ежегодно выплачивать хотя бы 28 Р на акцию. Если в 2022 году будет так же, и при этом 28 апреля 2022 года вы купили акции МТС по 205 Р , дивидендная доходность превысит 13,6% годовых. С учетом налога, правда, будет меньше, но все равно неплохо.

Рост цены акции связан с ростом стоимости активов компаний и ожиданиями инвесторов насчет ее будущего.

Обычно стоимость быстро растет у молодых компаний, которые работают на перспективных рынках, и этот рост может в разы и даже в десятки раз опережать доходность облигаций. Подобные компании обычно не платят дивидендов, а всю прибыль вкладывают в развитие бизнеса и захват рынка.

Чтобы заработать на росте цены, нужно продать акции дороже, чем вы их покупали

Пока вы владеете дорожающими акциями, сами по себе они денег вам не приносят. Чтобы получить прибыль от роста стоимости акций, их нужно продать.

2016 год был неплохим для российского рынка акций. Например, с начала года до августа акции Яндекса и Сбербанка подорожали в рублях на 40%. А индекс Мосбиржи, по которому оценивают весь российский рынок акций, вырос почти на 14%:

| 4 января 2016 г. | 16 августа 2016 г. | % | % в годовом выражении | |

|---|---|---|---|---|

| Яндекс | 1064,1 | 1491 | 40,12% | 65,08% |

| АФК «Система» | 17,64 | 23,27 | 31,92% | 51,78% |

| Сбербанк | 98,01 | 138,1 | 40,90% | 66,36% |

| Индекс Мосбиржи | 1734,56 | 1975,8 | 13,91% | 22,56% |

Источник https://www.kp.ru/guide/torgi-na-mmvb.html

Источник https://journal.tinkoff.ru/moscow-exchange/